Hinter den Kulissen braut sich im Kupfermarkt Gewaltiges zusammen: Der Kupfermarkt sieht sich mit einem nie dagewesenen Ungleichgewicht zwischen Angebot und Nachfrage konfrontiert, das die globale Energiewende gefährden könnte.

Laut dem »Global Critical Minerals Outlook 2025« der Internationalen Energieagentur (IEA) erreichte die weltweite Nachfrage nach raffiniertem Kupfer im Jahr 2024 fast 27 Millionen Tonnen und wird voraussichtlich bis 2035 auf 33 Millionen Tonnen und bis 2050 auf 37 Millionen Tonnen ansteigen, wenn die aktuellen politischen Rahmenbedingungen beibehalten werden.

Das bedeutet: Basierend auf den derzeit angekündigten und laufenden Bergbauprojekten sieht sich die Branche jedoch einem Angebotsdefizit von rund 30 Prozent bis 2035 gegenüber.

Kupferstatus: Es wird kritisch!

Nicht ohne Grund hat das US-Energieministerium Kupfer im August 2023 erstmals auf die Liste der kritischen Rohstoffe gesetzt und damit eine milliardenschwere Förderung heimischer Kupferprojekte angestoßen.

Damit folgten die USA dem Vorbild anderer Staaten wie China, Japan, Kanada, Indien und der EU, die Kupfer nicht zuletzt aufgrund der geopolitischen Unsicherheiten zuvor bereits als kritisch eingestuft haben. Mehr als die Hälfte der weltweiten Produktion kam 2020 aus Ländern, die von S&P Global Market Intelligence als »instabil« oder gar als »extrem instabil« eingestuft wurden.

Experten sind sich deshalb sicher, dass die zunehmend kritische Versorgungssituation in den kommenden Jahren zu einem dramatischen Anstieg des Kupferpreises führen wird. Aktuell notiert der Kupferpreis im Bereich um 4,50 US-Dollar je Pfund.

Die täglichen Kupferpreisprognosen von Gov Capital bewegen sich für 2026–2027 meist im Bereich von 5,10–5,70 US-Dollar je Pfund.

Die Kupferprognose für das Jahr 2028 liegt zwischen 5,30 und 5,90 US-Dollar je Pfund und nähert sich bis 2030 etwa 7 US-Dollar!

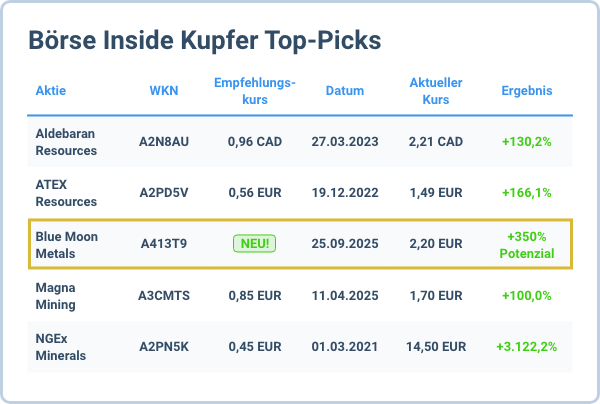

Kupferaktien schießen durch die Decke

Die Aktienkurse der Kupferminen haben die Entwicklung des Kupferpreises zuletzt deutlich outperformt und scheinen immer mehr die exzellenten Aussichten des roten Metalls einzupreisen! Im August ging es für die Aktien der Kupferunternehmen im Schnitt rund 12 Prozent nach oben.

Seit Jahresbeginn konnten die Aktienkurse der Senior-Unternehmen um 19 Prozent zulegen, die Aktienkurse der Juniors schossen gar um fast 50 Prozent nach oben, und mit unseren Top-Empfehlungen konnten Sie in den zurückliegenden Monaten noch größere Gewinne verbuchen.

Blue Moon Metals: Nächster potenzieller Vervielfacher

Sie haben unsere bisherigen Kupfer-Erfolgsstorys verpasst? Dann holen Sie sich mit BLUE MOON METALS umgehend einen spannenden Near-Term-Produzenten mit Vervielfachungspotenzial ins Depot!

Unter Hochdruck treibt das Unternehmen derzeit die Entwicklung seines Portfolios von drei Brownfield-Polymetall-Assets voran, die es in den nächsten fünf Jahren in Produktion bringen will und mit denen es sich als nächster Junior-Produzent von Basismetallen mit mehreren Anlagen etablieren will.

Erstklassiges Management, beeindruckende Aktionäre

Jedes noch so überzeugende Rohstoffprojekt ist letztendlich nur so gut wie das dahinterstehende Management, das das Potenzial auch im Sinne der Aktionäre heben kann, sowie die dahinterstehenden Großaktionäre, die für die notwendige Finanzierung sorgen!

CEO Christian kennen Börse-Inside-Leser noch aus dem vergangenen Jahr, als der Top-Manager die Adventus Mining Corporation für 235 Millionen US-Dollar an Silvercorp Metals verkaufen konnte!

Zum Vorstands- und Aufsichtsratsteam gehört mit Haytham Hodaly niemand Geringeres als der aktuelle Präsident von Wheaton Precious Metals, einem Streaming- und Royalty-Unternehmen mit einem Börsenwert von derzeit mehr als 67 Milliarden kanadischen Dollar, das derzeit rund 3 Prozent der Anteile an BLUE MOON hält.

Im Aktionärsverzeichnis finden sich außerdem der Rohstoffprojektfinanzierer Hartree, das Streaming-Unternehmen Altius, das norwegische Milliardärs-Family-Office Monial, der große Bergbaufonds Baker Steel und verschiedene High Net Worth Individuals wie Rohstoff-Investorenlegende Ross Beaty!

Profis werden aufmerksam

Nach Cormark zu Beginn des Sommers hat nun auch das kanadische Brokerhaus Canaccord das Coverage für BLUE MOON METALS aufgenommen!

In ihrer Researchstudie vom 8. September gehen die Analysten davon aus, dass der Net Asset Value der Aktie bis zum Sommer des kommenden Jahres von derzeit 9,95 kanadischen Dollar auf 11,87 kanadischen Dollar steigen wird.

Aktuell wird der Titel an der Börse in Toronto noch im Bereich um 3,40 kanadischen Dollar gehandelt.

Aber:

Tenbagger-Potenzial bei möglicher Übernahme

Aktuell bringt BLUE MOON METALS nur einen Börsenwert von rund 135 Millionen US-Dollar auf die Waage, womit das Portfolio mit insgesamt drei Projekten und einer Zielproduktion von insgesamt 50.000 Tonnen Kupferäquivalent pro Jahr bewertet wird.

Aber: Im Mai dieses Jahres wurde Mag Copper mit seinem Einzelprojekt und einer angepeilten Jahresproduktion von 50.000 Tonnen für rund 1,03 Milliarden US-Dollar übernommen, die Übernahme von Adriatic Metals und seiner angepeilten Jahresproduktion von 40.000 Tonnen Kupferäquivalent ließ sich Dundee Precious Metals im Juni sogar rund 1,25 Milliarden US-Dollar kosten – fast das Zehnfache des aktuellen Börsenwerts von BLUE MOON METALS.

Wir spekulieren auf einen bevorstehenden Start der Neubewertung der Aktie!

WKN A413T9 | Kurs aktuell 2,20 € | Reuters MOON

Wir wünschen Ihnen viel Erfolg beim Traden!

Michael Calivas

Michael Calivas

Chefredakteur

Disclaimer und Interessenskonflikte

Bei diesem Text handelt es sich um einen Artikel für Börseninformationsdienste der B-Inside International Media GmbH. Die in Auszügen oder vollständig dargestellten Analysen sind somit keinesfalls als Kaufempfehlung zu verstehen. Indirekte sowie direkte Regressinanspruchnahme und Gewährleistung muss trotz akkuratem Research und der Sorgfaltspflicht verbundener Prognostik kategorisch ausgeschlossen werden. Insbesondere gilt dies für Leser, die unsere Investmentanalysen in eigene Anlagedispositionen umsetzen. So stellen weder unsere Musterdepots noch unsere Einzelanalysen zu bestimmten Wertpapieren einen Aufruf zur individuellen oder allgemeinen Nachbildung, auch nicht stillschweigend, dar. Handelsanregungen oder Empfehlungen in diesem Newsletter stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder derivativen Finanzprodukten dar. Eine Haftung für mittelbare und unmittelbare Folgen der veröffentlichten Inhalte ist somit ausgeschlossen. Die Redaktion bezieht Informationen aus Quellen, die sie als vertrauenswürdig erachtet. Eine Gewähr hinsichtlich Qualität und Wahrheitsgehalt dieser Informationen muss dennoch ausgeschlossen werden. Dieser Newsletter darf keinesfalls als persönliche oder auch allgemeine Beratung aufgefasst werden, auch nicht stillschweigend, da wir mittels veröffentlichter Inhalte lediglich unsere subjektive Meinung reflektieren.

Der Verlag selbst, seine Mitarbeiter und/oder nahestehende Dritte können Positionen in den analysierten und an dieser Stelle vorgestellten Anlagen eingegangen sein. Es werden ausschließlich Long-Positionen eingegangen. Sind solche Eigenpositionen eingegangen worden, so profitiert der Verlag oder nahestehende Dritte von allfälligen Kurssteigerungen in diesen Titeln. Diese Positionen können jederzeit – also vor, während und nach der Veröffentlichung von Analysen – ohne vorherige Bekanntgabe verkauft werden, was unter Umständen einen belastenden Effekt für die Kursentwicklung bedeutet. Die vorgenannten Personen beabsichtigen, die eingegangenen Positionen bei steigenden Kursen glattzustellen. Das gilt auch, wenn die positive Kursentwicklung auf eine durch die Empfehlung hervorgerufene Nachfrage zurückzuführen ist. Bei allen Kurszielen, die in den veröffentlichten Aktienanalysen genannt werden, handelt es sich lediglich um Einzelmeinungen des Analysten, sodass Positionsglattstellungen von Eigenpositionen jederzeit auch vor Erreichen dieser Kursziele erfolgen können. Darüber hinaus gibt es eine Reihe weiterer Interessenkonflikte, die bei der B-Inside International Media GmbH im Zusammenhang mit der Erstellung und Veröffentlichung von Finanzanalysen auftreten können und die hiermit offengelegt werden:

- Die Finanzanalyse ist im Auftrag des analysierten Unternehmens entgeltlich erstellt worden.

- Die Finanzanalyse wurde dem analysierten Unternehmen vor Veröffentlichung vorgelegt und hinsichtlich berechtigter Einwände geändert.

- Die B-Inside International Media GmbH und/oder ein verbundenes Unternehmen halten Longpositionen an dem analysierten Unternehmen.

- Der Ersteller der Analyse und/oder an der Erstellung mitwirkende Personen/Unternehmen halten Longpositionen an dem analysierten Unternehmen.

- Die B-Inside International Media GmbH führt Aktien des analysierten Unternehmens in einem Echtgelddepot im Rahmen der BI Investmentclubs.

- Die B-Inside International Media GmbH und/oder nahestehende Personen sind am Platzierungserfolg dieser Wertpapiere beteiligt.

- Die Empfehlung erfolgt nach unserer Erkenntnis im Rahmen einer IR-/PR-Kampagne unter Einbeziehung weiterer Börseninformationsmedien

Verlag, Autor oder nahestehende Dritte halten Positionen in folgenden in diesem Brief genannten Aktien: Blue Moon Metals, NGEx Minerals. Die Analysen folgender in dieser Veröffentlichung genannten Gesellschaften sind entgeltlich erstellt worden: Blue Moon Metals, Magna Mining. Auf die damit verbundenen möglichen Interessenskonflikte wird ausdrücklich hingewiesen.

Leser, die aufgrund der von Börse Inside veröffentlichten Inhalte

Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf

eigene Gefahr. Die in diesem Artikel oder anderweitig damit im Zusammenhang

stehenden Informationen begründen somit keinerlei Haftungsobligo. Im Hinblick auf

Geschäfte mit Optionsscheinen weisen wir auf die besonders hohen Risiken hin. Der

Handel mit Optionsscheinen ist ein Börsentermingeschäft. Den erheblichen Chancen

stehen entsprechende Risiken bis hin zum Totalverlust gegenüber. Nur wer gem. § 53

Abs. 2 BörsenG die bei Banken und Sparkassen ausliegende Broschüre

„Basisinformationen über Börsentermingeschäfte“ und das Formular „Verlustrisiken bei

Börsentermingeschäften“ gelesen und verstanden hat, darf am Handel mit

Optionsscheinen teilnehmen. Dieser Newsletter erfüllt diese Aufklärungsfunktion

nicht. Wer aufgrund der Handelsanregungen in diesem Newsletter

Optionsscheingeschäfte tätigt, erklärt damit ausdrücklich, über die geforderte

Börsentermingeschäftsfähigkeit zu verfügen und sich somit aller Risiken bewusst zu

sein.

Ausdrücklich weisen wir auf die im Wertpapiergeschäft immer vorhandenen

erheblichen Risiken hin. Aktieninvestitionen sowie Optionsscheingeschäfte, der

Handel mit derivativen Finanzprodukten als auch Anlagen in Investmentfonds

beinhalten das Risiko enormer Wertverluste. Insbesondere gilt dies auch im

Zusammenhang mit dem börslichen und vorbörslichen Handel von Neuemissionen, bei

Auslandsaktien oder an ausländischen Börsen notierten Werten und bei Anlagen in

nicht börsennotierte Unternehmen, wie dies bei Venture Capital-Anlagen der Fall ist.

Ein Totalverlust des eingesetzten Kapitals kann dabei keineswegs ausgeschlossen

werden. Eigenverantwortliche Anlageentscheidungen im Wertpapiergeschäft darf der

Anleger nur bei eingehender Kenntnis der Materie in Erwägung ziehen, in jedem Falle

aber ist die Inanspruchnahme einer persönlichen Beratung der Haus- und/oder

Depotbank unbedingt zu empfehlen.

In diesem Artikel befinden sich u.a. im Rahmen von

Werbeanzeigen gelegentlich Hyperlinks zu anderen Seiten im Internet. Für alle diese

Links gilt: Die B-Inside International Media GmbH erklärt als Betreiberin dieses

Blogs ausdrücklich, keinerlei Einfluss auf die Gestaltung und die Inhalte der

verlinkten Seiten zu haben. Daher distanziert sich die B-Inside International Media

GmbH hiermit ausdrücklich von den Inhalten aller verlinkten Seiten und macht sich

deren Inhalte ausdrücklich nicht zu eigen. Diese Erklärung gilt für alle in den

Seiten vorhandenen Hyperlinks, ob angezeigt oder verborgen, und für alle Inhalte der

Seiten, zu denen diese Hyperlinks führen.

Die Erstellung von Studien,

Researchberichten und sämtlichen anderen Publikationen der B-Inside International

Media GmbH erfolgt unter Berücksichtigung des deutschen Rechts. In anderen

Rechtsordnungen kann die Verteilung durch Gesetz beschränkt sein und Personen, in

deren Besitz diese Studie gelangt, sollten sich über etwaige Beschränkungen

informieren und diese einhalten. Vor diesem Hintergrund distanziert sich die

B-Inside International Media GmbH, insbesondere von jeder Verbreitung in den USA und

Großbritannien. Hier dürfen die Publikationen ausschließlich institutionellen

Investoren bzw. Market Professionals zugänglich gemacht werden. Die

Veröffentlichungen sind nicht für Privatkunden bestimmt. Eine Verteilung an

Privatinvestoren bzw. Privatkunden ist nicht beabsichtigt und wird auch nicht mit

Wissen des Verlages vorgenommen.